Gabay sa Produkto ng Pangangalakal ng Opsyon sa KuCoin

I. Definition ng Terms

- Options Trading: Ang option ay isang financial derivative na nagbibigay sa buyer ng karapatang mag-buy o mag-sell ng underlying asset sa isang predetermined na price at petsa. Sa pag-purchase ng call option, may karapatan ang holder na i-buy ang underlying asset nito sa tinukoy na petsa sa hinaharap, nang walang obligasyong gawin ito. Para naman sa put option, may karapatan ang holder na i-sell ang underlying asset.

- Mga Type ng Options: Ang mga opsyon ay ikinakategorya ayon sa kanilang mga paraan ng pag-eehersisyo, tulad ng Europeo, Amerikano, at iba pa. Nag-aalok ang KuCoin ng mga opsyon na istilong Europeo.

- Underlying Asset: Ang asset na tinukoy sa kontrata ng derivative . Sinusuportahan ng KuCoin ang mga kontrata ng opsyon batay sa Bitcoin (BTC) at Ethereum (ETH).

- Expiration Date: Ang petsa kung kailan mag-e-expire ang option contract. Pagkatapos ng petsang ito, mavo-void na ang option. Ipinapakita sa option ang petsang ito.

- Strike Price: Ang napagkasunduang price kung saan puwedeng i-buy o i-sell ang underlying asset kapag nag-expire na ang option. Para sa mga call option, ito ang price kung saan puwedeng i-purchase ng buyer ang asset. Para naman sa mga put option, ito ang price kung saan puwedeng i-sell ang asset.

- Index Price: Ang index price ng pinagbabatayang asset sa kontrata ng mga opsyon, tulad ng BTC o ETH, sa KuCoin.

- Mark Price: Ang fair price ng option na kina-calculate gamit ang Black-Scholes model.

- Settlement Price: Ang time-weighted average price ng underlying asset sa pagitan ng 15:30 at 16:00 (UTC+8) sa expiration date, na ginagamit bilang settlement price para sa option.

- Premium: Ang price na binayaran para sa pag-purchase ng option. Nagbabayad ang buyer sa seller ng premium na nagsisilbing cost ng option.

- Mga Call/Put Option: Sa options trading, ang 'C' (Call) ay nagre-represent sa call option (bullish), at ang 'P' (Put) ay nagre-represent naman sa put option (bearish). Kadalasang naka-display sa mga description ng option ang mga abbreviation na ito.

II. KuCoin Mga Panuntunan sa Kontrata ng mga Opsyon

Nag-aalok ang KuCoin ng mga opsyon sa crypto na istilo-Europeo, kung saan maaari lamang gamitin ng mga gumagamit ang kanilang mga opsyon sa expiration date, ngunit maaaring isara ang mga posisyon anumang oras bago. Sa kasalukuyan, pinapayagan ng platform ang mga user na mag-trade bilang mga buyer lang ng option.

| Mga Type ng Option | Mga Call Option, Mga Put Option |

| Mga Trading Pair |

Ipinapakita bilang [Asset-Expiration Date-Strike Price-Option Type], tulad ng BTC-241205-75000-C o ETH-241012-5000-P. Halimbawa: Ang BTC-241205-75000-C ay nagre-represent ng call option sa BTC/USDT na may expiration date na Disyembre 5, 2024, sa strike price na 75,000 USDT. Halimbawa: Ang ETH-241012-5000-P ay nagre-represent ng put option sa ETH/USDT na may expiration date na Oktubre 12, 2024, sa strike price na 5,000 USDT. |

| Mga Underlying Asset | BTC, ETH |

| Pricing/Settlement Asset | USDT |

| Minimum Order Size | Ang katumbas ng 10 USDT na worth ng mga options contract. |

| Exercise Method | Ise-settle sa USDT, at automatic na magaganap ang settlement ng 16:00 (UTC+8) sa expiration date. |

| Option Unit | Ang 1 option contract ay nagre-represent ng: 1 BTC para sa BTC options, 1 ETH para sa ETH options. |

| Mark Price | Ginagamit ng KuCoin ang modelong Black-Scholes upang kalkulahin ang real-time fair price ng mga opsyon. |

| Settlement Price | Ang time-weighted average na presyo ng pinagbabatayang asset sa pagitan ng 07:30 at 08:00 (UTC) sa expiration date. Ginagamit ito ng KuCoin bilang settlement price para sa opsyon na kalkulahin ang halaga ng exercise. |

| Expiration Date | Ang petsa kung kailan ie-exercise ang option. |

| Mga Fee |

Trading Fee: 0.03% Exercise Fee: 0.02% |

| Trading Fee |

Kina-calculate bilang lesser ng [Trading Fee Rate × Index Price × Mga Option Unit × Number ng mga Contract, o 10% × Premium × Number ng mga Contract]

|

| Exercise Fee |

Kina-calculate bilang lesser ng [Exercise Fee Rate × Settlement Price × Number ng mga Contract, o 10% × Option Profit × Position]

|

| Break-Even Price |

Gamiting halimbawa ang 1 option contract: Para sa mga Call: Break-Even Price = Strike Price + Premium (kada Contract) + Mga Trading Fee Para sa mga Put: Break-Even Price = Strike Price - Premium (kada Contract) - Mga Trading Fee |

| Position Profit and Loss |

Kina-calculate ang profit and loss batay sa mark price ng Options at sa average position price. Unrealized profit and loss = (mark price - average position price) * number ng Options Halimbawa: Kung nagho-hold ka ng 0.1 BTC-20251010-9000-C, ang average position price ay 800 USDT. Kapag ang BTC price ay nag-rise at ang mark price ng Options ay naging 900 USDT, ang unrealized profit and loss ng Options mo ay = (900-800)*0.1=10 USDT. Ipapakita ang actual profit sa historical transaction/history ng exercise pagkatapos ma-close/ma-exercise ang position. |

III. Calculation ng Profit and Loss

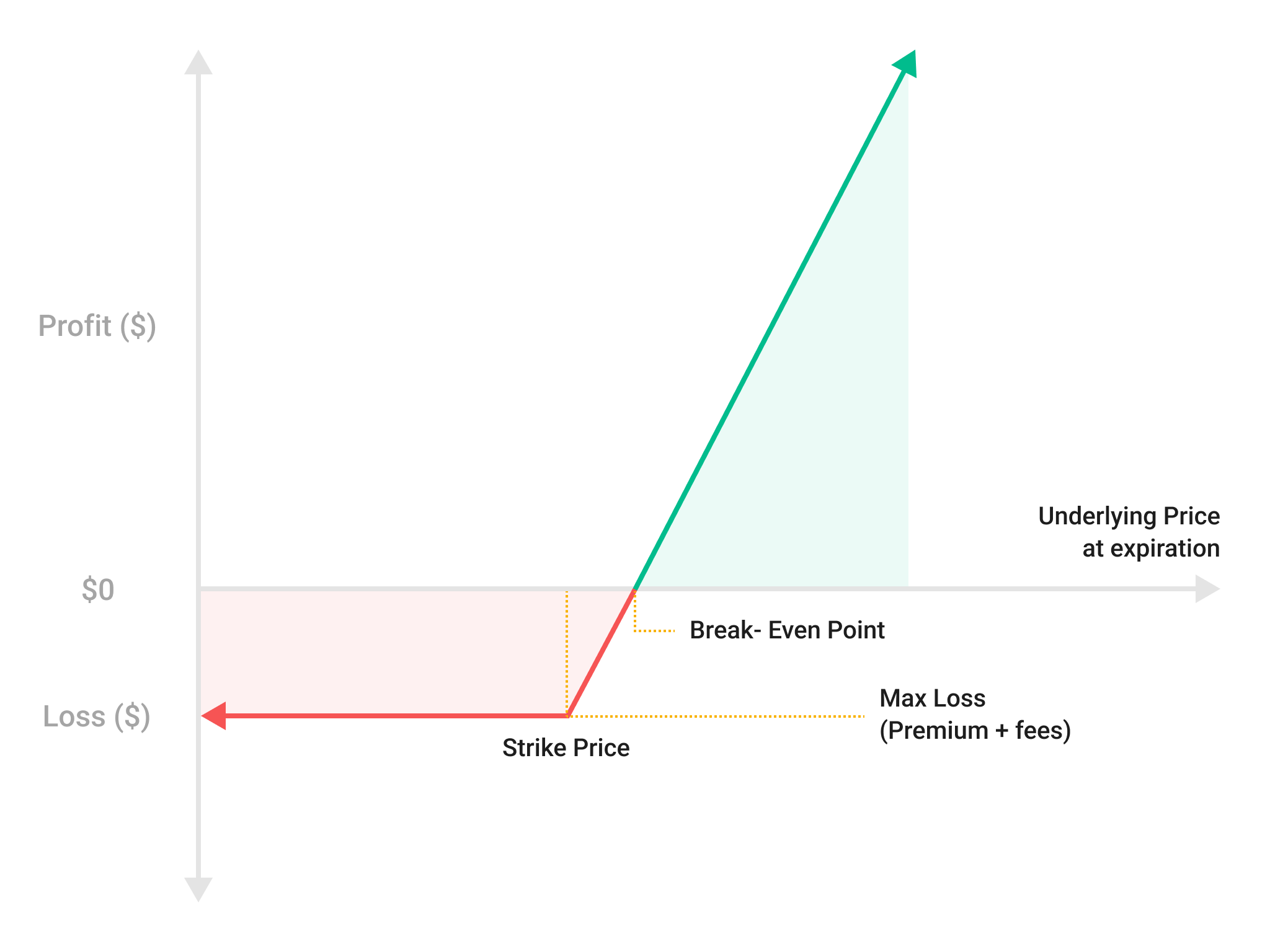

Call Option: Buyer PNL Chart

Kung ang settlement price ng ETH sa Oktubre 1 ay umabot sa 4,100 USDT, maaaring i-exercise ng user ang option sa pamamagitan ng pagbabayad ng strike price na 4,000 USDT para mag-purchase ng 1 ETH mula sa seller ng call option. Automatic na ise-sell ng system ang ETH sa market price na 4,100 USDT.

Ipagpalagay na ang ETH ay nag-settle sa 4,100 USDT sa Oktubre 1, maka-calculate ang net profit gamit ang mga formula sa ibaba:

Option Profit = Settlement Price - Strike Price, sa sitwasyong ito: 4,100 USDT - 4,000 USDT = 100 USDT

Exercise Fee = Min[Exercise Rate × Settlement Price × Number ng mga Contract, 10% × Option Profit × Position], sa sitwasyong ito: Min[0.02% × 4,100 × 1, 10% × 100 × 1] = 0.82 USDT

Net Profit = Profit - Premium - Trading Fee - Exercise Fee, sa sitwasyong ito: 100 USDT - 10 USDT - 0.1 USDT - 0.84 USDT = 89.06 USDT

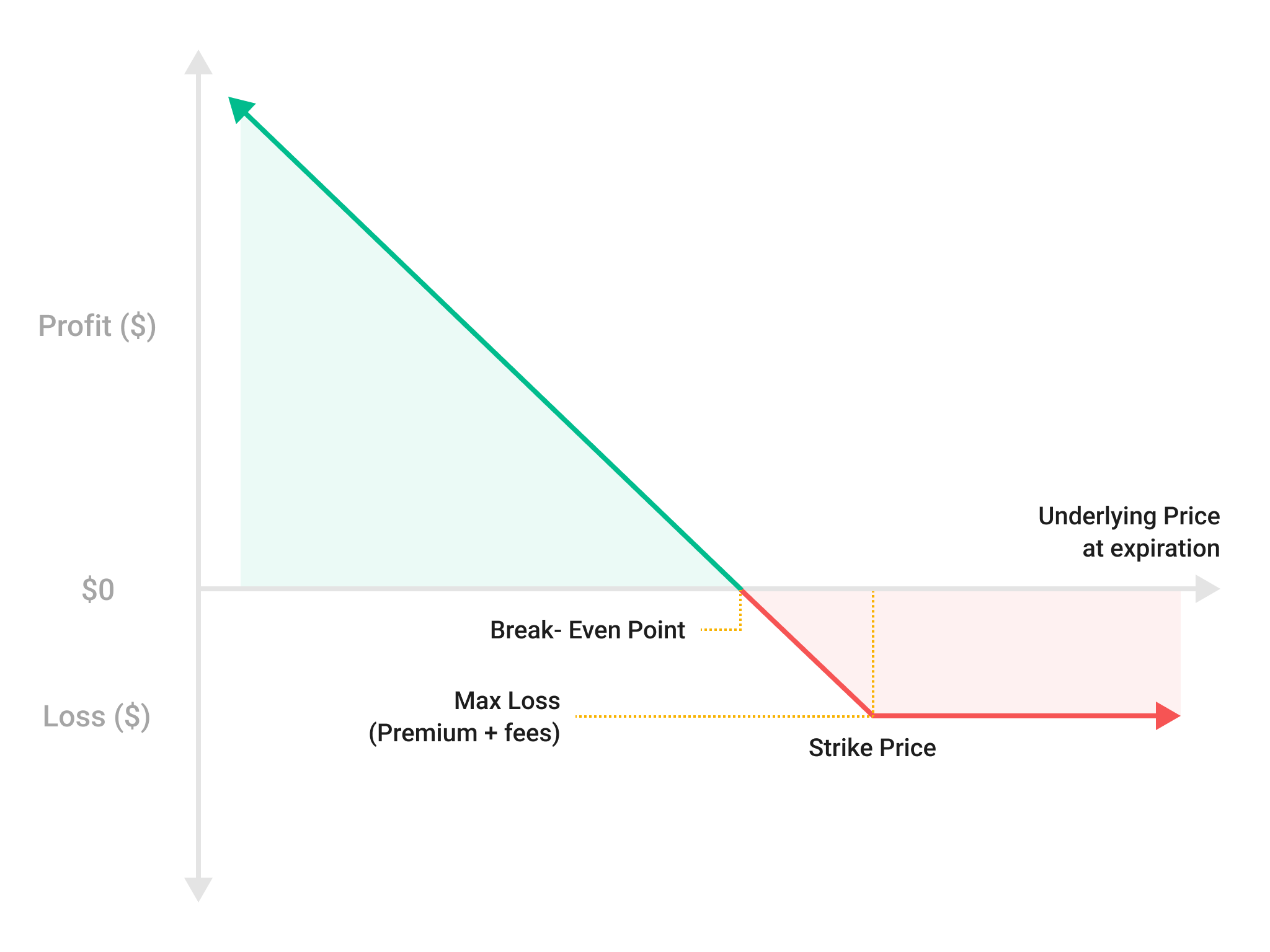

Kung ang settlement price ng ETH sa Oktubre 1 ay nag-drop sa 3,900 USDT, maaaring i-exercise ng user ang option. Automatic na ipu-purchase ng system ang underlying ETH asset sa market price na 3,900 USDT at ise-sell ito sa seller ng put option sa napagkasunduang strike price na 4,000 USDT.

Ipagpalagay na ang ETH ay nag-settle sa 3,900 USDT sa Oktubre 1, maka-calculate ang net profit gamit ang mga formula sa ibaba:

Option Profit = Strike Price - Settlement Price, sa sitwasyong ito: 4,000 USDT - 3,900 USDT = 100 USDT

Exercise Fee = Min[Exercise Rate × Settlement Price × Number ng mga Contract, 10% × Option Profit × Position], sa sitwasyong ito: Min[0.02% × 3,900 × 1, 10% × 100 × 1] = 0.78 USDT

Net Profit = Profit - Premium - Trading Fee - Exercise Fee, sa sitwasyong ito: 100 USDT - 10 USDT - 0.1 USDT - 0.78 USDT = 89.12 USDT

IV. Mga Advantage ng Options Trading

1. Mababang Cost, Matataas na Yield

Dahil sa options, makakapagkontrol ang mga user ng mas malalaking position nang may mas maliit na upfront investment.

Halimbawa, sabihin nating ang current na BTC index price ay 65,000 USDT. Kung may gustong mag-buy ng 1 BTC habang naniniwalang patuloy na tataas ang price sa loob ng susunod na buwan, ganito ang cost comparison sa pagitan ng pag-buy ng parehong BTC position sa spot vs. sa options:

| Naniniwala ako na ang BTC price sa isang buwan ay magiging | Profit | ROI | Pangwakas na Resulta | |||

| 5,000 USDT | 5,000 / 65,000 = 7.69% | Profit mula sa Spot Price Difference | ||||

| 3,000 USDT | 3,000 / 2,000 = 150% |

Mas mababang cost, mas matataas na return on investment |

Kung ikukumpara sa spot market, kailangan lang bayaran ng trader ang option premium para makapasok sa market, kaya makakamit niya ang kanyang inaasahang return nang may mas mabababang cost.

2. Mga Limited na Loss, Mas Mababang Risk

Sa options trading, ang dalawang party sa isang trade ay parehong dapat sumunod sa terms ng contract para sa settlement. May karapatan ang buyer na magpasya kung ie-exercise ba ang option, kaya mali-limit niya ang mga potential na loss hangga’t maaari.

Ang maximum loss ng buyer ay naka-cap sa premium na binayaran para sa option, nang walang karagdagang requirement sa margin, kaya natitiyak na makokontrol ang mga loss.

Hindi tulad ng mga perpetual contract, kung saan ang short-term na market volatility ay maaaring humantong sa liquidation, ang options trading ay naiimpluwensyahan lang ng final settlement price sa expiration date.

3. Mas Malaking Window sa Paggawa ng Desisyon

Sa sandaling nag-buy ng option ang user, mayroon siyang time window para ma-assess ang mga market condition. Gina-guarantee ng maliit na premium ang sapat na buffer time para sa paggawa ng mga informed decision bago ang expiration.

4. Mga Diverse na Trading Strategy

Habang nag-aalok ang futures trading ng mga long at short position lang, ina-allow naman sa options trading ang 4 combinations: pag-buy ng mga call, pag-buy ng mga put, pag-sell ng mga call, at pag-sell ng mga put. Puwedeng ibase ng mga options trader ang kanilang mga strategy hindi lang sa mga price movement ng asset, pero pati na rin sa kanilang time horizon at volatility.

Maaaring piliin ng mga risk-averse investor na maging option buyer para maiwasan ang high-risk exposure. Sa kabilang banda, ang mga risk-neutral o mas risk-tolerant ay maaari ding mag-opt na maging option seller. Dahil sa maraming available na options strategy, maaaring makamit ng mga trader ang iba’t ibang risk-reward outcome.