Guide des produits de trading d'options KuCoin

I. Definition des termes

- trading d’options : Une option est un dérivé financier qui donne à l'acheteur le droit d'acheter ou de vendre un actif sous-jacent à un prix et à une date prédéterminés. En achetant une option d'achat, le porteur a le droit d'acheter son actif sous-jacent à une date ultérieure déterminée, sans obligation de le faire. Pour une option de vente, le porteur a le droit de vendre l'actif sous-jacent.

- Types d'options : Les options sont catégorisées selon leurs méthodes d'exercice, telles que européennes, américaines et autres. KuCoin propose des options de style européen.

- Actif sous-jacent : L'actif spécifié dans le contrat dérivé. KuCoin prend en charge les contrats d'options basés sur Bitcoin (BTC) et Ethereum (ETH).

- Date d'expiration : la date d'expiration du contrat d'option. Après cette date, l'option sera annulée. Cette date est indiquée dans l'option.

- Prix d'exercice : prix convenu auquel l'actif sous-jacent peut être acheté ou vendu une fois l'option expirée. Pour les options d'achat, c'est le prix auquel l'acheteur peut acheter l'actif. Pour les options de vente, c'est le prix auquel l'actif peut être vendu.

- Indice de prix : L'indice de prix de l'actif sous-jacent dans le contrat d'options, tel que BTC ou ETH, sur KuCoin.

- Prix repère : le juste prix de l'option calculé à l'aide du modèle Black-Scholes.

- Prix de règlement : cours moyen pondéré dans le temps de l'actif sous-jacent entre 7 h 30 et 8 h 00 (UTC) à la date d'expiration, qui est utilisé comme prix de règlement de l'option.

- Premium : le prix payé pour acheter une option. L'acheteur verse au vendeur un premium, qui sert de coût à l'option.

- Options d'achat/de vente : dans le trading d'options, 'C' (Call) représente une option d'achat (haussier), et 'P' (Put) représente une option de vente (baissier). Ces abréviations sont souvent affichées dans les descriptions des options.

II. Règles du contrat d'options KuCoin

KuCoin propose des options crypto de style européen, où les utilisateurs ne peuvent exercer leurs options qu'à la date d'expiration, mais peuvent clôturer des positions n'importe quand avant. Actuellement, la plateforme permet uniquement aux utilisateurs de trader comme acheteurs d'options.

| Types d'options | Options d'achat, options de vente |

| Paires de trading |

Indiqué comme [Actif - Date d'expiration - Prix d’exercice - Type d’option], tel que BTC-241205-75000-C ou ETH-241012-5000-P. Exemple : BTC-241205-75000-C représente une option d'achat sur BTC/USDT avec une date d'expiration le 5 décembre 2024, au prix d'exercice de 75 000 USDT. Exemple : ETH-241012-5000-P représente une option de vente sur la paire ETH/USDT avec une date d'expiration le 12 octobre 2024, à un prix d'exercice de 5 000 USDT. |

| Actifs sous-jacent | BTC, ETH |

| Prix/actif de règlement | USDT |

| Taille minimale de l’ordre | L'équivalent de 10 USDT de contrats d'options. |

| Méthode d'exercice | Réglé en USDT, le règlement se faisant automatiquement à 8 h 00 (UTC) à la date d'expiration. |

| Unité d’option | 1 contrat d'option représente : 1 BTC pour les options BTC, 1 ETH pour les options ETH. |

| Prix repère : | KuCoin utilise le modèle Black-Scholes pour calculer le juste prix des options en temps réel. |

| Prix de règlement | Le cours moyen pondéré dans le temps de l'actif sous-jacent entre 7 h 30 et 8 h 00 (UTC) à la date d'expiration. KuCoin utilise cela comme prix de règlement de l'option pour calculer le montant d'exercice. |

| Date d'expiration | La date à laquelle l'option est exercée. |

| Frais |

Frais de trading : 0,03 % Frais d'exercice : 0,02 % |

| Frais de trading |

Calculés selon le moindre des deux montants suivants : [Taux des frais de trading × Indice de prix × Unités d'option × Nombre de contrats, ou 10 % × Premium × Nombre de contrats]

|

| Frais d'exercice |

Calculés selon le moindre des deux montants suivants : [Taux des honoraires d'exercice × Prix de règlement × Nombre de contrats, ou 10 % × Bénéfice de l'option × Position]

|

| Seuil de rentabilité |

En utilisant 1 contrat d'option comme exemple : Pour les achats : Seuil de rentabilité = Prix d'exercice + Premium (par contrat) + Frais de trading Pour les ventes : Seuil de rentabilité = Prix d'exercice - Premium (par contrat) - Frais de trading |

| Position de profits et pertes |

Les profits et les pertes sont calculés sur la base du prix de l’option et du prix moyen de la position. P&L non réalisé sur les options d’achat = (Prix repère - Prix moyen de la position) x Nombre d’options Exemple : Si vous détenez 0,1 BTC-20251010-9000-C, le prix moyen de la position est de 800 USDT. Lorsque le prix du BTC augmente et que le prix repère des options devient 900 USDT, le profit et la perte non réalisés de vos options = (900-800)*0,1=10 USDT. Le bénéfice réel sera affiché dans l’historique des transactions/exercices après la fermeture/exercice de la position. |

III. Calcul du P&L

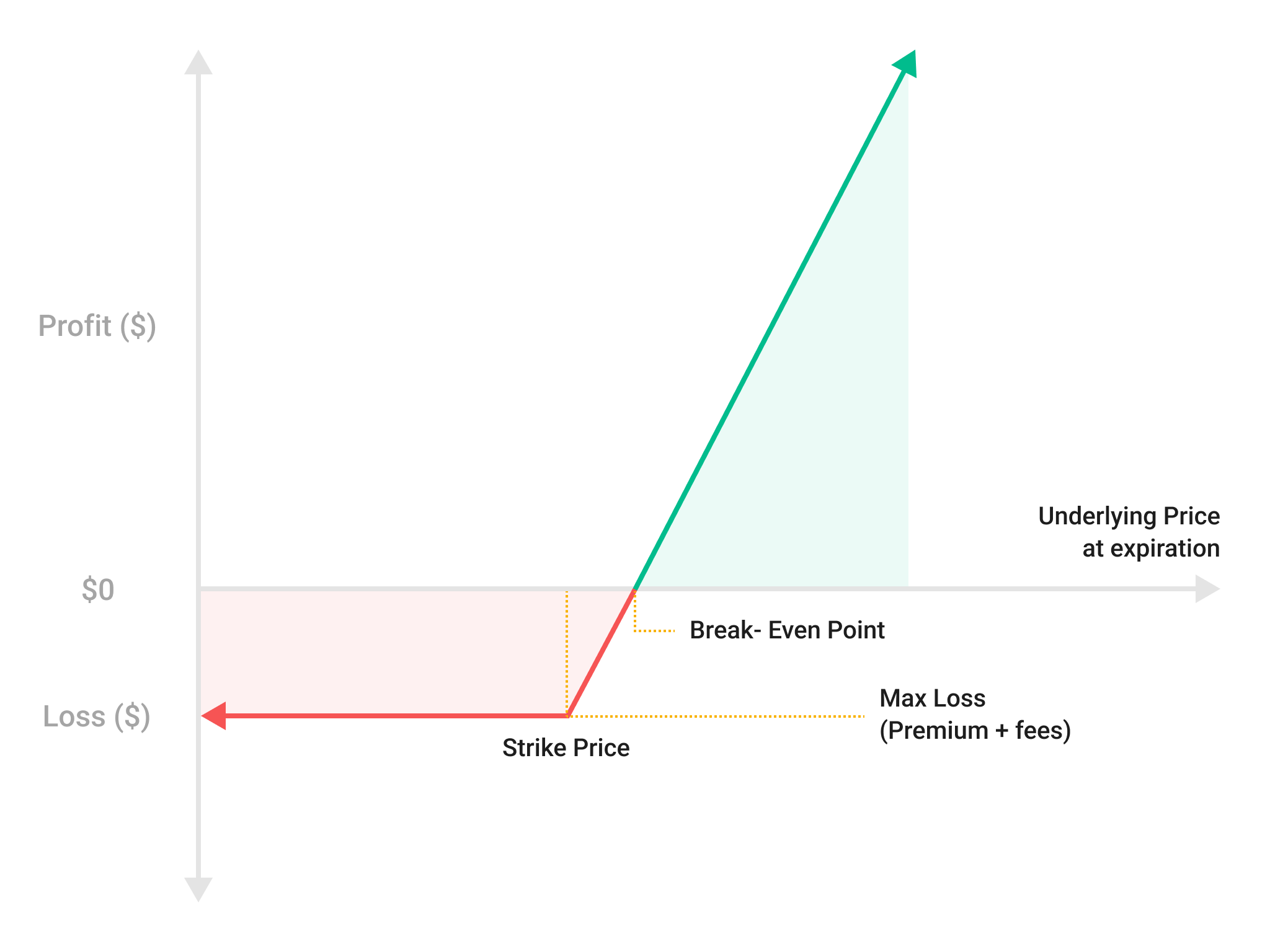

Option d’achat : graphique du P&L de l'acheteur

Si le prix de règlement de l'ETH au 1er octobre atteint 4 100 USDT, l'utilisateur peut exercer l'option en payant le prix d'exercice de 4 000 USDT pour acheter 1 ETH auprès du vendeur d'options d'achat. Le système vendra automatiquement l'ETH au prix du marché de 4 100 USDT.

En supposant que l'ETH se fixe à 4 100 USDT le 1er octobre, le bénéfice net peut être calculé avec les formules suivantes:

Bénéfice des options = Prix de règlement - Prix d'exercice, dans ce cas : 4 100 USDT - 4 000 USDT = 100 USDT

Frais d’exercice = Min [Taux d’exercice × Prix de règlement × Nombre de contrats, 10 % × Profit de l’option × Position], dans ce cas : Min[0,02 % × 4 100 × 1, 10 % × 100 × 1] = 0,82 USDT

Bénéfice net = Bénéfice - Premium - Frais de trading - Frais d'exercice, dans ce cas : 100 USDT - 10 USDT - 0,1 USDT - 0,84 USDT = 89,06 USDT

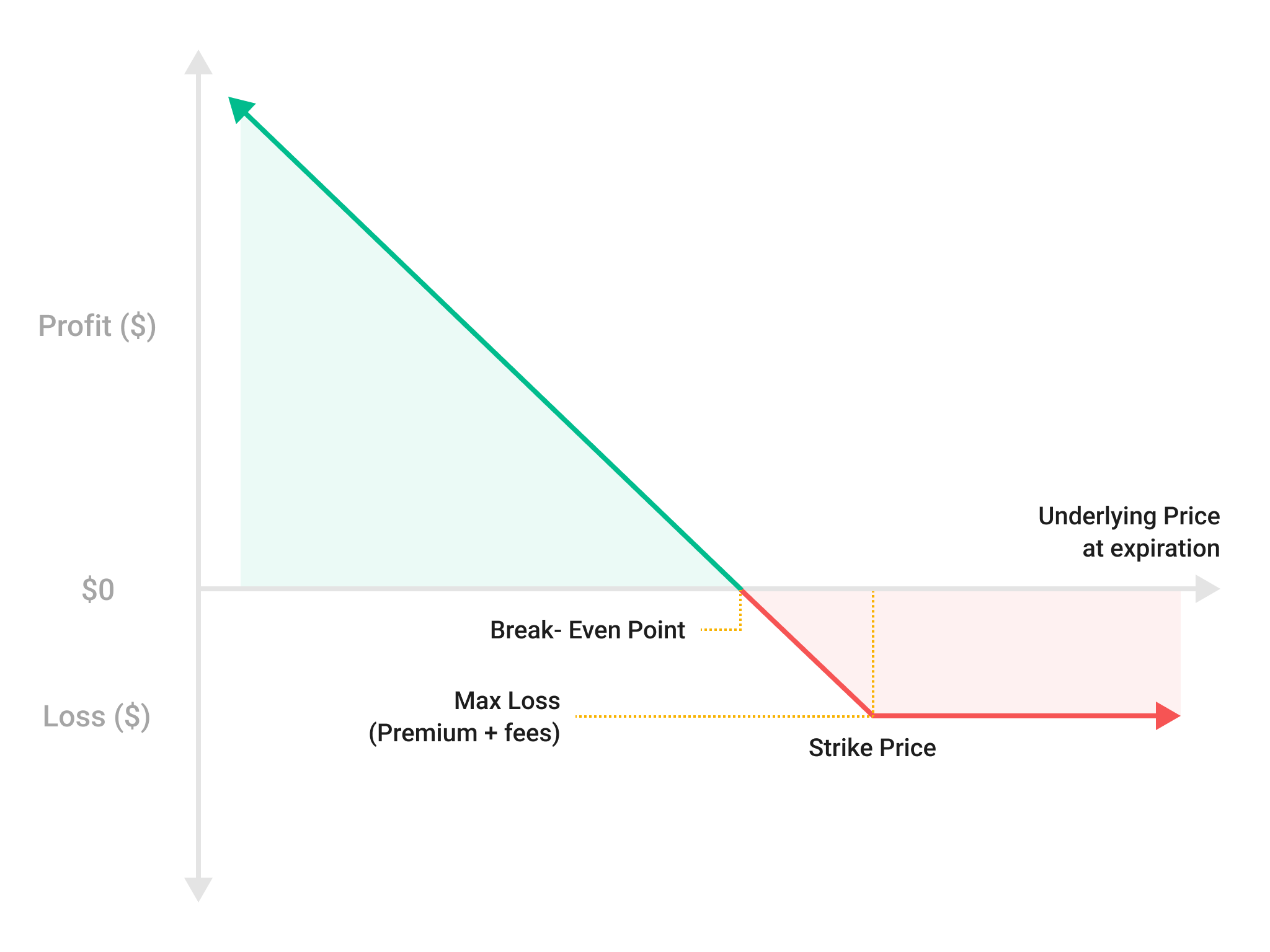

Si le prix de règlement de l'ETH au 1er octobre tombe à 3 900 USDT, l'utilisateur peut exercer l'option. Le système achètera automatiquement l'actif sous-jacent de l'ETH au prix du marché de 3 900 USDT et le revendra au vendeur d'options de vente au prix d'exercice convenu de 4 000 USDT.

En supposant que l'ETH se fixe à 3 900 USDT le 1er octobre, le bénéfice net peut être calculé avec les formules suivantes :

Bénéfice des options = Prix d'exercice - Prix de règlement, dans ce cas : 4 000 USDT - 3 900 USDT = 100 USDT

Frais d'exercice = Min[Taux d'exercice × Prix de règlement × Nombre de contrats, 10 % × Bénéfice de l'option × Position], dans ce cas : Min[0,02% × 3 900 × 1, 10% × 100 × 1] = 0,78 USDT

Bénéfice net = Bénéfice - Premium - Frais de trading - Frais d'exercice, dans ce cas : 100 USDT - 10 USDT - 0,1 USDT - 0,78 USDT = 89,12 USDT

IV. Avantages du trading d'options

1. Faibles coûts, hauts rendements

Les options permettent aux utilisateurs de contrôler de plus grandes positions avec un investissement initial plus faible.

Par exemple, disons que l’indice de prix actuel du BTC est de 65 000 USDT. Si quelqu'un voulait acheter 1 BTC tout en croyant que le prix va continuer à augmenter au cours du prochain mois, la comparaison des coûts entre l'achat de la même position BTC au comptant et dans les options est la suivante :

| Je crois que le prix du BTC dans un mois sera | Profit | RSI | Résultat final | |||

| 5 000 USDT | 5 000 / 65 000 = 7, 69 % | Bénéfice de la différence de prix au comptant | ||||

| 3 000 USDT | 3 000 / 2 000 = 150% |

Coûts réduits, retours sur les investissements plus élevés |

Par rapport au marché au comptant, un trader n'aurait qu'à payer le premium d'option pour entrer sur le marché, obtenant ainsi ses rendements escomptés avec des coûts plus faibles.

2. Pertes limitées, moindre risque

Dans le trading d'options, les deux parties d’une même transaction doivent respecter les conditions du contrat pour le règlement. L'acheteur a le droit de décider s'il exerce l'option, ce qui lui permet de limiter autant que possible les pertes potentielles.

La perte maximale de l’acheteur est plafonnée au premium payée pour l’option, sans exigence de marge supplémentaire, ce qui garantit que les pertes sont contrôlables.

Contrairement aux contrats perpétuels, où la volatilité à court terme des marchés peut conduire à la liquidation, le trading d'options n'est influencé que par le prix de règlement final à la date d'expiration.

3. Fenêtre décisionnelle élargie

Une fois qu'un utilisateur achète une option, il dispose d'une fenêtre de temps pour évaluer les conditions du marché. Le petit premium garantit suffisamment de temps tampon pour prendre des décisions éclairées avant l'expiration.

4. Diverses stratégies de trading

Alors que le trading de futures n'offre que des positions long et short, le trading d'options permet : achats et ventes. Les traders d’options peuvent baser leurs stratégies non seulement sur l’évolution des prix de l’actif, mais aussi sur leur horizon temporel et leur volatilité.

Les investisseurs peu enclins aux risques peuvent choisir d'acheter des options, évitant ainsi une exposition à haut risque. D'autre part, ceux qui sont neutres ou plus tolérants aux risques peuvent même choisir d'être vendeurs d'options. Grâce à de multiples stratégies d’options disponibles, les traders peuvent obtenir différents résultats en termes de risque-rendement.